Assurer l'exécution des obligations,a déclaré aux contribuables, a déclaré dans les articles 11 du chapitre NK. Si l'accomplissement ou la non-exécution des obligations est inadéquat, l'organisme de contrôle a le droit de traduire le coupable en justice. En outre, la législation établit des mécanismes d'application que les agents des impôts peuvent utiliser.

Il est mentionné à l'article 72 du code. Au point 1 de la norme, il est établi que l'exécution des obligations relatives au transfert des impôts et taxes au budget peut être assurée:

Cette dernière méthode est largement utilisée dans la pratique. Cela est dû au fait que blocage d'un compte courant par le service des impôts - la mesure la plus inconfortable pour les entités commerciales.

Blocage de la facture fiscale le service rend très difficile de faire des affaires,parce qu'une personne n'a pas la capacité de régler en temps opportun avec les fournisseurs et d'effectuer d'autres paiements qui sont importants pour lui. En conséquence, pour l'inspection fiscale, c'est l'une des mesures de sécurité les plus efficaces.

Blocage du compte de règlement par le contrôle fiscal peut devenir une surprise complète pour le payeur. La situation est particulièrement déprimante lorsqu'une entité économique a un besoin urgent d'argent pour réaliser une transaction importante et rentable.

Il est stipulé à l'article 76 du Code des impôts.

Raison de verrouillage du compte d'impôt le service est la décision de son responsable (ouson adjoint). Cet acte est envoyé aux banques qui gèrent le compte du payeur. Une copie de la décision est transmise à l'entité commerciale sous forme de signature ou d'une autre manière confirmant la réception. L'acte peut être exécuté à la fois sur papier et sous forme électronique.

Après avoir reçu la décision, la banque doit immédiatement se conformer aux exigences et suspendre toutes les opérations effectuées sur les comptes clients. L'exigence correspondante est fixée au paragraphe 7 de l'article ci-dessus.

Les responsabilités de la banque incluent également le rapport de l’IFTS sur le solde des fonds du compte du payeur.

Une institution financière n’a le droit de «dégeler» les comptes qu’après avoir reçu un ordre approprié de l’Inspection fédérale des services fiscaux.

Si l’entité commerciale a plusieurscomptes, et qu’ils disposent de suffisamment de fonds pour payer les dettes, les pénalités, les amendes, les arriérés spécifiés dans la décision de blocage, il est autorisé à envoyer une déclaration au service des impôts pour annuler la décision de suspension des opérations. Dans ce document, la personne indique les détails du / des r / s correspondant (s). La déclaration est accompagnée d'extraits confirmant la disponibilité des fonds.

Après l’adoption d’un ensemble de documents, l’IFTS devrait, dans un délai de deux jours, décider du retrait blocage du compte. Taxe le service vérifie les informations reçues en envoyant une demande à la banque. Après avoir confirmé les informations dans un délai de deux jours, un "dégivrage" est effectué.

Dans la législation, la suspension des opérations sur les P / S est autorisée si l’entité commerciale:

Aussi blocage des comptes par l'administration fiscale est effectué dans le but de veiller à l’application des décisions prises par l’audit.

La législation établit certainesconditions dans lesquelles le payeur doit soumettre un rapport à l'IFTS. Si, dans les 10 jours (des travailleurs) après l'expiration du délai stipulé, la déclaration n'est pas soumise, l'autorité de contrôle a le droit de bloquer le compte.

Le "dégivrage" de l'ordre de paiement est effectué au plus tard le lendemain du jour de l'envoi du rapport par le donneur d'ordre.

Dans la pratique, il existe des cas où les opérations sur le compte sont suspendues et le donneur d'ordre n'a aucune obligation de soumettre une déclaration.

Les tribunaux dans de telles situationsadhérer à l'approche suivante. Conformément à l'article 23 du code des impôts, le payeur est tenu de présenter une déclaration de revenus qu'il doit déduire. Le rapport est soumis à l'IFTS à l'adresse d'enregistrement.

Cette obligation correspond à l'article 80 du code. Il est indiqué qu'une déclaration est préparée pour chaque déduction établie pour le payeur.

Si l’entité commerciale n’a aucune obligation de payer des impôts, il n’y a pas lieu de verrouillage du compte d'impôt pas de service.

Comme prévu à l’article 46, premier alinéa, du code des impôts, à l’exception desnon-paiement ou déduction incomplète du montant dans le délai prévu par la loi, cette obligation est exécutée de force. Dans ce cas, l'Inspection fédérale des services fiscaux recouvre les fonds détenus dans les comptes bancaires du payeur.

Pour l’application de cette mesure, l’IFTS prend une décision appropriée et envoie un ordre de recouvrement pour radier la dette à l’institution financière.

Dans le même temps, conformément au paragraphe 7 de l'article 46, l'autorité de surveillance peut suspendre les opérations sur les transferts de créances jusqu'au recouvrement de la totalité de la dette.

Il est à noter que le processus de récupération indiscutablela dette est une procédure à plusieurs étapes et plutôt compliquée. Les autorités fiscales commettent souvent des violations de procédure au cours de celle-ci. Elles peuvent à leur tour servir de base à l’annulation de l’ordre de récupération et, par conséquent, à la décision sur verrouillage de compte.

Taxe le service enfreint le plus souvent les conditions et la procédure de réclamation, choisit la mauvaise façon de l'envoyer.

Comme le montre la pratique, dans de tels cas, les tribunaux prennent des décisions en faveur des payeurs.

La direction de la demande est l'étape initialeprocédures d'exécution. Le non-respect de la procédure IFTS établie par la loi viole de manière significative le droit des entités économiques à protéger les intérêts et les libertés, comme le consacre la Constitution.

Юристы рекомендуют обращать особое внимание на type de correspondance adressée au payeur. Comme en témoigne la pratique judiciaire, la réception par une entité commerciale d'une lettre simple plutôt que recommandée avec avis est considérée par les autorités comme une violation flagrante de la procédure de recouvrement incontestable des créances par la force. En conséquence, il sert de base inconditionnelle à l'abolition des décisions prises par l'IFTS.

Comme établi au paragraphe 7 de l'article 101 du Code des impôts,Après avoir examiné les documents d'audit, le chef de l'inspection du service fédéral des impôts (son adjoint) décide de tenir l'entité commerciale responsable d'une infraction ou d'un refus d'appliquer une sanction à une personne.

Une fois la décision prise, la personne autoriséel'autorité de contrôle peut appliquer des mesures provisoires à l'auteur de l'infraction. La législation ne l'autorise que s'il existe des raisons suffisantes de croire que, si elles ne sont pas adoptées par la suite, l'exécution de la décision ou le recouvrement d'une amende, d'une pénalité, d'intérêts, d'arriérés du payeur deviendra impossible ou très difficile.

Pour des motifs suffisants, il faut comprendre:

Pour mettre en œuvre une mesure provisoire, le chefL'IFTS (son adjoint) prend la décision appropriée. Il prend effet à compter de la date de signature. La décision reste en vigueur jusqu'au jour de l'exécution de la décision d'engagement de la responsabilité du coupable ou du refus de le faire, ou jusqu'à la date de son annulation par l'instance supérieure de contrôle ou le tribunal.

Le verrouillage du compte comme mesure de sécurité peuts'appliquent après l'interdiction de nantissement ou d'aliénation de biens. De plus, son coût total selon la comptabilité devrait être inférieur au montant total des amendes, arriérés et pénalités payables conformément à la décision de l'IFTS.

En outre, la suspension du compte n'est pas autorisée si l'entité commerciale n'a pas soumis de rapports comptables, n'a pas fourni d'avance ou si les documents demandés pour vérification n'ont pas été reçus.

Tu peux. Depuis 2014, un service spécial est ouvert à toutes les parties intéressées.

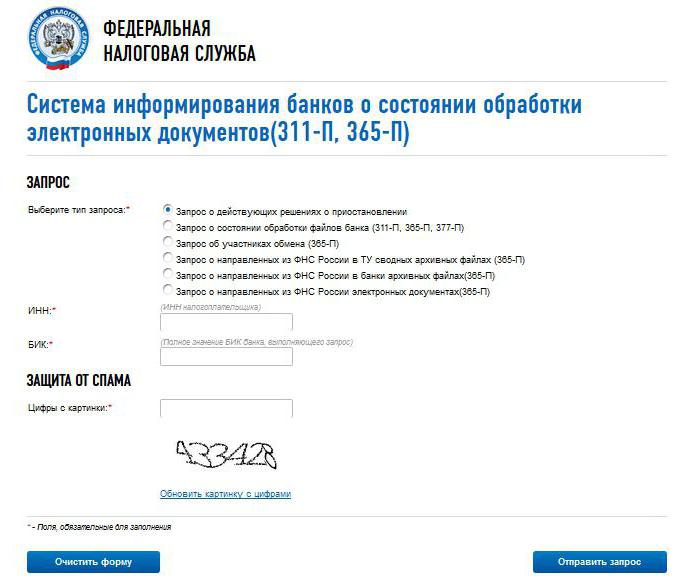

À vérifier le verrouillage du compte de taxes service, vous devez vous rendre sur le portail officielIFTS. Le service que vous devez utiliser porte le nom suivant: "Système d'information des banques sur l'état du traitement des documents électroniques" ("BANKINFORM" en abrégé). Malgré ce nom, vérifier le verrouillage du compte de taxes n'importe qui peut servir.

Après avoir sélectionné le service spécifié doit être mispointez à côté de la ligne "Demande de décisions de suspension en cours". Ensuite, il est nécessaire de saisir le TIN et le BIC du payeur de l'organisme bancaire servant la paie. Si ces données sont inconnues, alors vérifier le verrouillage du compte sur le site Web de la taxe le service ne fonctionnera pas.

Ensuite, vous devez spécifier les numéros de l'image. Des nombres correctement entrés indiquent que vérifier le verrouillage du compte sur le site Web de la taxe le service n'est pas effectué par un robot, mais par une personne. Après cela, vous devez cliquer sur le bouton "Envoyer la demande".

La réponse sera formée assez rapidement. Si une décision de blocage a été prise, le système affichera la date de son adoption ainsi que le code de l'organisme de contrôle qui l'a émis.

En vérifiant le blocage des comptes sur le siteservice fiscal, vous devez étudier attentivement le contenu de la réponse. Il contient souvent des erreurs et des inexactitudes. La présence de données qui ne correspondent pas à la réalité est la base pour contester la décision.

Vérifier le blocage de compte sur le site Web des impôts les services peuvent être soit des entités commerciales (représentants d'entités juridiques ou entrepreneurs individuels), soit des employés d'organisations bancaires.

Très souvent, ce service est utilisé par des partenaires potentiels d'entreprises. Si verrouillage du compte en ligne confirmée, les contreparties peuvent reconsidérer la décision de coopération. Ces informations sont particulièrement importantes lors de la conclusion de transactions importantes.

Il convient de noter que le verrouillage du compte n'est passignifie la suspension de toutes les transactions de dépenses. La disposition pertinente est garantie par l'al. 3 du premier paragraphe 76 de l'article du code des impôts. De plus, l'entité peut transférer des fonds sur un compte bloqué. Il n'y a aucune restriction dans la législation à ce sujet.

Dans l'art.855 du Code civil fixe la priorité de débit des fonds. S'il y a un montant suffisant sur le compte de paie pour rembourser toutes les dettes, les règlements sont effectués dès réception des reçus de paiement. Cette commande est appelée calendrier.

La suspension des opérations ne s'applique pas aux paiements, dont la déduction doit être effectuée avant l'accomplissement des obligations fiscales.

En plus du bureau des impôts, suspendre les opérationspour r / s, le service des douanes a le droit. Cette mesure est appliquée lors du recouvrement des dettes sur déduction des droits de douane et pénalités. Les règles de blocage des comptes sont inscrites dans l'arrêté n ° 2184 du FCS.

Le pouvoir de suspendre les opérations sur le p / s appartient au Service fédéral de surveillance financière (Rosfinmonitoring).

Il vaut la peine de dire qu'en cas de retardle paiement des primes d'assurance ou le non-règlement de celles-ci dans les délais ne seront pas bloqués. La législation ne prévoit pas de pouvoirs appropriés pour les fonds extrabudgétaires.

Toutes les décisions de blocage ne peuvent pas être exécutées. Non soumis à la conformité si:

Avec le premier cas, tout, en général, est clair. Si la décision a été prise par un organisme non autorisé, il n'y a aucun motif de blocage. Le deuxième cas devrait être traité plus en détail.

Comme indiqué à l'article 11 du code des impôts, le compte est appelécompte courant (règlement) ouvert conformément au contrat de service bancaire. L'argent du propriétaire y est transféré et dépensé.

Cette catégorie comprend les comptes:

Le blocage ne s'applique pas aux comptes ouverts conformément à d'autres accords et transactions: dépôt, accrédité, prêt, monnaie de transit (y compris spéciale).

Si la décision de blocage n'a pas été renduesous la forme prescrite par la loi, il ne peut pas non plus être exécuté par la banque. La conclusion correspondante découle du contenu du paragraphe 4 du paragraphe 76 de l'article du code des impôts.