Οποιαδήποτε δράση στον χρηματοπιστωτικό τομέα συνεπάγεταιτην παρουσία δύο ή περισσότερων πλευρών. Και η τραπεζική εγγύηση (BG) στον τομέα της ασφάλισης κινδύνων δεν αποτελεί εξαίρεση. Ένας χρηματοοικονομικός και πιστωτικός οργανισμός λειτουργεί εδώ με έναν εκτελεστή (κύριο) από τη μία πλευρά, και από την άλλη, έναν πελάτη (δικαιούχος).

Ποιος είναι ο δικαιούχος και ο κύριος της τραπεζικής εγγύησης και ποιος έχει ποιες ευθύνες; Ας προσπαθήσουμε να το καταλάβουμε.

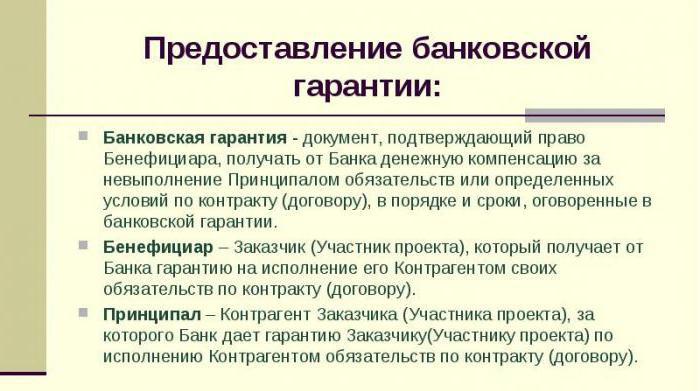

Η BG είναι ένας τρόπος να εγγυηθεί την παροχήεκπλήρωση των υποχρεώσεων του ενός μέρους στο άλλο. Το έγγραφο που υπογράφεται από τα μέρη παρέχει εγγυήσεις για την πληρωμή του συμφωνημένου ποσού στον πελάτη εάν οι όροι της σύμβασης δεν πληρούνται πλήρως ή ακατάλληλα.

Ένα τέτοιο έγγραφο προστατεύει καθένα από τα μέρη της συναλλαγής, αλλά πρώτα απ 'όλα - τον πελάτη υπηρεσιών ή έργων. Μπορεί επίσης να είναι προμηθευτής, δανειολήπτης ή δανειστής.

Για να κατανοήσετε ποιος είναι ο εγγυητής, κύριος και δικαιούχος, είναι απαραίτητο να κατανοήσετε τα χαρακτηριστικά μιας τραπεζικής εγγύησης. Τα κύρια χαρακτηριστικά αυτού του προϊόντος είναι τα εξής:

Η ανεξαρτησία θεωρείται το πιο σημαντικό μεταξύ των νομικών χαρακτηριστικών. Από αυτό, μπορείτε να εξαγάγετε τα κύρια χαρακτηριστικά του BG από άλλους τύπους ασφαλείας. Αυτοί είναι:

Αυτός ο τύπος συμφωνίας απαιτεί τρία μέρη:

Ποιος είναι λοιπόν ο κύριος και δικαιούχος;Το πρώτο είναι ένα άτομο που υποβάλλει αίτηση για χρηματοπιστωτικό και πιστωτικό ίδρυμα για εγγύηση και ταυτόχρονα αναλαμβάνει όλες τις υποχρεώσεις για την εκπλήρωση της συναφθείσας συμφωνίας.

Ο δεύτερος είναι ο πιστωτής για τις αναλαμβανόμενες υποχρεώσεις, που ορίζονται στο έγγραφο τραπεζικής εγγύησης. Δηλαδή, ο κύριος παρέχει το έργο (υπηρεσίες) που ορίζεται στη σύμβαση στον δικαιούχο.

Η τράπεζα ενεργεί ως εγγυητής. Είναι το συμβαλλόμενο μέρος που εξασφαλίζει την πληρωμή χρηματικής αποζημίωσης σε περίπτωση συμβάντος εγγύησης.

Εκκινητής αίτησης τραπεζικής εγγύησηςείναι ο κύριος. Τις περισσότερες φορές, αυτό δεν προέρχεται από «μια καλή ζωή». Μερικές φορές ένα τέτοιο έγγραφο είναι ο μόνος τρόπος για να λάβετε μια μακροπρόθεσμη και κερδοφόρα παραγγελία από το κράτος.

Ο εντολέας στην περίπτωση αυτή ενεργεί ως αιτών,αναλαμβάνει το κόστος καταβολής της προμήθειας στην τράπεζα και γίνεται οφειλέτης έως ότου εκπληρωθούν πλήρως οι υποχρεώσεις. Όπως και ο δικαιούχος, πρέπει να πληροί τα κριτήρια που έχει θέσει η τράπεζα, η οποία, με τη σειρά της, αναλύει τη δηλωθείσα κατάσταση της εταιρείας, το ιστορικό, τη λογιστική και άλλα έγγραφα πριν υπογράψει το έγγραφο.

Ο δικαιούχος είναι ο κύριος δικαιούχοςσύμφωνα με την εγγύηση που έχει εκδώσει η τράπεζα. Έχει το δικαίωμα να ζητήσει την πληρωμή του πλήρους ποσού σε περίπτωση μη εκπλήρωσης ή ακατάλληλης τήρησης των όρων της σύμβασης. Σε αυτήν την περίπτωση, η τράπεζα, αφού εξέτασε τα υποβληθέντα έγγραφα, ικανοποιεί (ή δεν ικανοποιεί) τις υποβληθείσες απαιτήσεις.

Η τράπεζα, ως εγγυητής της συναλλαγής, λαμβάνει ανταμοιβήυπό μορφή προμήθειας που καταβάλλεται από τον εντολέα. Εάν ένα χρηματοπιστωτικό ίδρυμα έπρεπε να πληρώσει το ποσό της εγγύησης (ή το μερίδιό του), τότε δικαιούται να εισπράξει αυτό το ποσό από τον κύριο.

Πριν από δύο χρόνια, οι προϋποθέσεις για την έκδοση εγγυήσεωνΟι τράπεζες έχουν καταστεί αυστηρότερες για να διασφαλίσουν την εκτέλεση των όρων των συμβάσεων (ειδικά όσον αφορά τις κρατικές συμβάσεις) Ο κατάλογος των ιδρυμάτων που έχουν λάβει το δικαίωμα έκδοσης εγγυήσεων έχει μειωθεί σημαντικά. Η Κεντρική Τράπεζα ενημερώνει ετησίως το μητρώο τέτοιων τραπεζών. Επιπλέον, κάθε υποχρέωση εγγύησης καταχωρείται στο Rosreestr (έτσι επιβεβαιώνεται η αυθεντικότητα).

Από γενικές έννοιες, φαίνεται ότι είναι δύσκολο να φέρει το βάρος της εγγύησης μόνο στον κύριο, αλλά ο πελάτης, στην πραγματικότητα, έχει τις δικές του δύσκολες ευθύνες.

Υπάρχουν τρεις περιπτώσεις στις οποίες η είσπραξη από τον δικαιούχο από τον δικαιούχο της ποινής που καταβάλλεται στον εγγυητή θα είναι νόμιμη. Παρατίθενται παρακάτω:

ένας.Ανακριβή έγγραφα που υπέβαλε ο δικαιούχος. Εάν αποδειχθεί αυτή η περίσταση, τότε ο κύριος πρέπει να αποζημιωθεί για τις απώλειες που υπέστη κατά τη διαδικασία παροχής τραπεζικής εγγύησης ή κατά την εκτέλεση της εντολής.

2.Οι αιτήσεις για πληρωμή ενός συγκεκριμένου ποσού δεν τεκμηριώνονται. Εάν οι απαιτήσεις του δικαιούχου προς τον εγγυητή σχετικά με την πληρωμή των χρημάτων είναι αβάσιμες, και αυτό τεκμηριώνεται, τα χρήματα πρέπει να επιστραφούν.

Ένα παράδειγμα είναι ο κύριος,ο οποίος πληρούσε τις προϋποθέσεις με καλή πίστη και πλήρως, και ο πελάτης υπέβαλε έγγραφα στην τράπεζα που έδειχναν το αντίθετο. Σε αυτήν την περίπτωση, ο δικαιούχος έχει το δικαίωμα όχι μόνο αποζημίωσης, αλλά και να υποβάλει αξίωση στο δικαστήριο.

3. Μη συμμόρφωση με τους όρους της συναφθείσας συμφωνίας.Ο αντισυμβαλλόμενος, δηλαδή ο δικαιούχος, ως πιστωτής του εντολέα βάσει της τραπεζικής εγγύησης, είναι υποχρεωμένος να συμμορφώνεται με τους όρους που προβλέπονται στη σύμβαση. Εάν δεν πληρούνται, και ο κύριος υπόχρεος οφείλεται σε αυτό, τότε θα πρέπει να αποζημιωθούν πλήρως.

Όλα τα μέρη της συναλλαγής έχουν υποχρεώσεις μεταξύ τους.

Εγγραφή των υποχρεώσεων εγγύησης σήμερα -δεν είναι εύκολο. Οι νομικές απαιτήσεις είναι πολύ αυστηρές. Βήμα προς τα αριστερά, βήμα προς τα δεξιά - η συμφωνία μεταξύ του κύριου και του δικαιούχου καθίσταται άκυρη. Και όλα τα μέρη υποφέρουν από απώλειες.

Οι ειδικοί συμβουλεύουν να επικοινωνήσουν με δικηγόρους για να αποφύγουν διάφορα περιστατικά. Ειδικά για εκείνους που προσπαθούν να εκδώσουν εγγύηση για πρώτη φορά. Εάν αυτό δεν είναι δυνατό, δοκιμάστε το.

Είμαστε αποφασισμένοι με τον εγγυητή. Δηλαδή, αξιολογούμε τις προοπτικές μας. Η παραμικρή απόκλιση με τους βασικούς όρους της τράπεζας εγγυάται την άρνηση. Γενικά, οι απαιτήσεις του εγγυητή είναι οι εξής:

Εάν πληρούνται αυτές οι προϋποθέσεις, είναι εύκολο να επιλέξετε έναν εγγυητή.Η πιθανότητα αποτυχίας θα είναι μικρότερη εάν ο οργανισμός έχει λογαριασμούς σε αυτήν την τράπεζα. Πριν επικοινωνήσετε με την επιλεγμένη τράπεζα, πρέπει να ελέγξετε εάν βρίσκεται στο μητρώο του Υπουργείου Οικονομικών (εάν όχι, το έγγραφο θα είναι άκυρο).

Σε αυτό, καθώς και σε άλλα στάδια, καταλήγετεη συμφωνία μεταξύ του δικαιούχου και του εντολέα είναι ευκολότερη μέσω ενός μεσίτη. Οι υπηρεσίες του δεν είναι δωρεάν, αλλά αξίζει τον κόπο. Με έναν διαμεσολαβητή, τα έγγραφα συντάσσονται πολλές φορές πιο γρήγορα και η πιθανότητα απόρριψης είναι σχεδόν μηδενική. Εδώ πρέπει να προειδοποιηθεί ένας δυνητικός κύριος. Σήμερα, υπάρχουν περισσότερες περιπτώσεις όταν ένας διαμεσολαβητής προσφέρει εγγύηση για μια ημέρα (ή ακόμα λιγότερο) για μερικά έγγραφα. Με σχεδόν εκατό τοις εκατό πιθανότητα, μπορούμε να πούμε ότι αυτό το έγγραφο είναι "γκρι" (δηλαδή, δεν έχει καταχωριστεί στο Rosreestr) και δεν θα έχει νομική ισχύ.

Συλλογή εγγράφων και παροχή τους στον μελλοντικό εγγυητή. Ξεκινάμε επιβεβαιώνοντας την επίσημη κατάσταση του οργανισμού. Αυτό είναι ένα έγγραφο για την είσοδο της εταιρείας στο Ενιαίο Μητρώο Νομικών οντοτήτων. Θα χρειαστείτε επίσης:

Αυτό είναι το κύριο πακέτο εγγράφων. Η Τράπεζα, κατά την κρίση της, μπορεί να ζητήσει περισσότερες πληροφορίες.

Μερικές φορές, για να εκδώσει εγγύηση, ο δικαιούχος προσφέρει στον εντολέα τις δικές του τράπεζες, με τις οποίες εργάζεται για μεγάλο χρονικό διάστημα και έχει δημιουργήσει επαφές. Ο διευθυντής πρέπει να συμφωνήσει, απλά δεν υπάρχει επιλογή

Η τράπεζα αποφασίζει. Αυτή είναι μια μακρά διαδικασία.Οι διαχειριστές ενός χρηματοπιστωτικού ιδρύματος ελέγχουν την πιστωτική φήμη του υποψηφίου, τις οικονομικές δυνατότητες, την εμπειρία και τη διάρκεια της εργασίας στον καθορισμένο τομέα δραστηριότητας. Και επίσης - φερεγγυότητα.

Τα τακτικά μέλη ελέγχονται γρήγορακρατικές αγορές και προσφορές. Οι αναθεωρητές συνήθως δεν εξετάζουν λεπτομέρειες. Είναι πιο δύσκολο για αρχάριους. Επομένως, προτού υποβάλουν αίτηση, οι ειδικοί προτείνουν, καταρχάς, να οργανώσουν οικονομικά και λογιστικά θέματα.

Έγκριση του σχεδίου εγγύησης.Πριν υπογράψετε το έγγραφο, πρέπει να το διαβάσετε προσεκτικά, είναι καλύτερο στον δικηγόρο της υποψήφιας οργάνωσης. Όλα τα αμφισβητήσιμα στοιχεία πρέπει να αφαιρεθούν πριν από τη σύναψη της σύμβασης. Αφού τοποθετηθούν οι σφραγίδες και οι υπογραφές, αυτό είναι πολύ πιο δύσκολο να γίνει.

Πληρωμή τιμολογίων. Υπάρχουν δύο επιλογές:

Σε αυτό το στάδιο, πρέπει επίσης να πληρώσετε για το έργο του διαμεσολαβητή.

Σύναψη συμφωνίας και παράδοση εγγράφων.Αυτό είναι το αποτέλεσμα της εργασίας που έχει γίνει. Κάθε συμμετέχων στην εγγύηση διατηρεί ένα αντίγραφο του εγγράφου. Ο εντολέας έχει επίσης απόσπασμα από το μητρώο τραπεζικών εγγυήσεων (για επιβεβαίωση της γνησιότητας).