Σήμερα θα ενδιαφερόμαστε για την προθεσμία υποβολής δήλωσηςφόρος εισοδήματος. Γενικά, αυτή η ερώτηση είναι εξαιρετικά απλή. Μόνο η διαδικασία έχει μια ποικιλία χαρακτηριστικών και εναλλακτικών λύσεων που πρέπει να γνωρίζετε. Για παράδειγμα, πώς ολοκληρώνεται η αναφορά. Ή, ποιος πρέπει, και πόσο συχνά, να αναφέρει στο κράτος για κέρδη και δεδουλευμένες ζημίες. Εάν τα καταλάβετε όλα αυτά, δεν θα φοβάστε καμία φορολογική έκθεση. Ας ξεκινήσουμε το συντομότερο δυνατό.

Αλλά πρώτα, μάθετε τι πρέπει να λογοδοτήσουμε; Έχει ήδη αποδειχθεί ότι θα ενδιαφερόμαστε για την προθεσμία υποβολής δηλώσεων φόρου εισοδήματος. Τι είδους πληρωμή είναι αυτή;

Είναι εύκολο να μαντέψουμε ότι μιλάμεεισόδημα. Ο φόρος επιβάλλεται σε άτομα, νομικά πρόσωπα και οργανισμούς. Δηλαδή, από όλους όσους έχουν μόνο ένα είδος επίσημου εισοδήματος. Υπάρχουν εξαιρέσεις στους κανόνες, αλλά όχι πάντα. Τις περισσότερες φορές, απλώς απαλλάσσονται από την καταβολή φόρου και όχι από την υποβολή εκθέσεων. Σε κάθε περίπτωση, είναι απαραίτητο να αναφέρετε τα κέρδη σας. Και δεν έχει σημασία αν φορολογείται ή όχι.

Ο φόρος εισοδήματος είναι μια εισφορά πουυπολογίζεται τακτικά. Η αναφορά σε διαφορετικές περιπτώσεις είναι διαφορετική. Όλα εξαρτώνται από το πώς ακριβώς εισπράχθηκε το εισόδημα, καθώς και από το ποιο φορολογικό σύστημα λαμβάνει χώρα σε μια συγκεκριμένη περίπτωση.

Για παράδειγμα, μια αρκετά κοινή περίπτωση είναιαναφορά τετραμήνου. Ισχύει για ορισμένους οργανισμούς. Σε αυτήν την περίπτωση, θα πρέπει να συντάσσετε συνεχώς αναφορές. Μία φορά το τέταρτο, μισό χρόνο, και επίσης κάθε 9 μήνες. Και, φυσικά, μέχρι το τέλος της περιόδου φορολογικής αναφοράς - έως τις 30 Απριλίου κάθε έτους.

Σε αυτήν την περίπτωση, ισχύει ένας περιορισμός εδώ.Σε ορισμένες περιπτώσεις πρέπει να κατατεθεί φορολογική δήλωση (φόρος εισοδήματος) στην αρμόδια υπηρεσία το αργότερο 28 ημέρες μετά το τέλος της φορολογικής περιόδου. Στην πράξη, προσπαθούν να εκτελέσουν όλους τους χειρισμούς με αναφορές πολύ πιο γρήγορα.

Υπάρχει επίσης ένας πολύ ενδιαφέρων κανόνας.Ισχύει, όπως και στην προηγούμενη περίπτωση, σε νομικά πρόσωπα και οργανισμούς. Όπως έχουμε ήδη ανακαλύψει, η προθεσμία για την υποβολή της δήλωσης φόρου εισοδήματος ποικίλλει. Μπορεί να είναι ένα τέταρτο, 9 μήνες, μισό χρόνο. Και πρέπει να υποβάλετε μια αναφορά το αργότερο 28 ημέρες μετά το τέλος της περιόδου. Δεν υπάρχει τίποτα δύσκολο γι 'αυτό.

Αλλά υποχρεωτικό (και, όπως πιστεύουν πολλοί, το περισσότεροσημαντικό) η έκθεση είναι ετήσια. Όπως μπορείτε να μαντέψετε, καταρτίζεται μία φορά το χρόνο. Η τριμηνιαία έκθεση ισχύει για μια συγκεκριμένη περίοδο, αλλά η ετήσια έκθεση ισχύει για το προηγούμενο έτος. Δηλαδή, το 2016 αναφέρετε για το 2015 και ούτω καθεξής.

Έχει επίσης τις δικές του συγκεκριμένες ημερομηνίες.Πρέπει να συμπληρώσετε τη δήλωση (φόρος εισοδήματος), καθώς και να την υποβάλετε στις φορολογικές αρχές έως τις 28 Μαρτίου κάθε έτους. Ταυτόχρονα, όπως ήδη αναφέρθηκε, αναφέρονται πληροφορίες για την προηγούμενη περίοδο. Δεν υπάρχει τίποτα δύσκολο ή ειδικό για αυτό. Τέτοιοι κανόνες θεσπίζονται στη Ρωσία.

Οι μορφές οικονομικών καταστάσεων περιλαμβάνουν όχιμόνο τυπικές περιπτώσεις, αλλά και ειδικά φορολογικά καθεστώτα. Το θέμα είναι ότι ορισμένες εταιρείες (και άτομα) επιλέγουν ορισμένες ειδικές μορφές αναφοράς στο κράτος. Για παράδειγμα, στο "απλοποιημένο". Αυτή είναι η πιο κοινή περίπτωση για άτομα.

Εάν έχετε ανοιχτή LLC, τότε η προθεσμία για την υποβολή της δήλωσηςγια τον φόρο εισοδήματος από το απλοποιημένο φορολογικό σύστημα θα είναι ετήσιος. Μία φορά το χρόνο, πρέπει να αναφέρετε το εισόδημά σας στο κράτος. Ταυτόχρονα, η προθεσμία για την LLC ορίζεται έως τις 31 Μαρτίου.

Ωστόσο, η πιο συχνά χρησιμοποιούμενη μορφή είναιδραστηριότητες ως μεμονωμένοι επιχειρηματίες. Αυτό ισχύει ιδιαίτερα για εταιρείες και οργανισμούς, αλλά για άτομα. Μια ετήσια έκθεση ισχύει επίσης για αυτούς. Όχι τριμηνιαία, εξαμηνιαία και ούτω καθεξής. Μία φορά το χρόνο, θα πρέπει να παρέχετε πληροφορίες σχετικά με τα έσοδα και τα έξοδά σας στις φορολογικές αρχές (σε ορισμένες περιπτώσεις). Ταυτόχρονα, ένας μεμονωμένος επιχειρηματίας μπορεί να υποβάλει αναφορά στο STS έως τις 30 Απριλίου κάθε έτους. Αυτή η περίοδος θεωρείται η περίοδος φορολογικής αναφοράς για όλους.

Επίσης ειδικές μορφές οικονομικών καταστάσεωνπεριλαμβάνουν το σύστημα UTII. Ονομάζεται επίσης «καταλογισμός». Όχι το πιο συνηθισμένο περιστατικό, αλλά συμβαίνει. Ταυτόχρονα, λάβετε υπόψη ότι θα πρέπει να αναφέρετε συχνά το εισόδημά σας. Μία φορά το τέταρτο.

Η τριμηνιαία έκθεση σε αυτήν την περίπτωση θα είναιυποβάλλεται το αργότερο την 20ή ημέρα του μήνα που έπεται του τέλους της περιόδου αναφοράς. Διαφορετικά, εάν δεν τηρήσετε την προθεσμία, ενδέχεται να ξεκινήσουν προβλήματα. Λοιπόν, σκεφτείτε αυτό το γεγονός.

Βασικά, αυτοί είναι όλοι οι βασικοί κανόνες πουμόνο μπορεί να σχετίζεται με το σημερινό μας θέμα. Ανακαλύψαμε τις προθεσμίες για την υποβολή της δήλωσης φόρου εισοδήματος. Τι έπεται? Τι χαρακτηριστικά διαθέτει αυτή η στιγμή;

Αλλά μην βιαστείτε.Τα άτομα, όπως έχουμε ήδη ανακαλύψει, πρέπει επίσης να πληρώσουν φόρο εισοδήματος. Ακόμα κι αν δεν είναι εγγεγραμμένοι ως μεμονωμένοι επιχειρηματίες. Για παράδειγμα, επιβάλλεται φόρος εισοδήματος σε εσάς όταν νοικιάζετε ακίνητα. Ή όταν το πουλάτε. Όλα αυτά πρέπει να λογοδοτούν στο κράτος.

Αλλά ποιο χρονικό διάστημα πρέπει να συναντήσετε;Δεν είναι απαραίτητο να τρέξετε αμέσως και να προσπαθήσετε να συμπληρώσετε μια δήλωση (φόρος εισοδήματος). Το θέμα είναι ότι τα άτομα έχουν κάθε δικαίωμα να αναφέρουν τα κέρδη τους μία φορά το χρόνο. Επιπλέον, αυτή είναι η επιλογή που χρησιμοποιούν οι φορολογούμενοι.

Επιπλέον, η προθεσμία είναι πολύ ανθρώπινη.Είναι ακριβώς το ίδιο με το PI. Δηλαδή, πρέπει να λάβετε υπόψη το εισόδημα που λάβατε τον προηγούμενο χρόνο πριν από τις 30 Απριλίου. Αλλά με την καταβολή φόρων, όλα είναι πολύ πιο εύκολα. Αλλά περισσότερα σε αυτό αργότερα. Το κύριο πράγμα, θυμηθείτε: τα άτομα αναφέρουν τα κέρδη τους μία φορά το χρόνο, έως τις 30 Απριλίου. Είναι σημαντικό.

Αλλά μέχρι ποια ημερομηνία πρέπει να πληρώσετε φόρους σε αυτήν την περίπτωση; Ας υποθέσουμε ότι, για κέρδος, οι δηλώσεις συντάσσονται και υποβάλλονται στην εφορία. Τι έπεται? Πρέπει να πληρώσετε αμέσως ή όχι;

Δεν.Και οι δύο οργανισμοί και τα άτομα έχουν τους δικούς τους κανόνες σε αυτό το θέμα. Γενικά, όλα εξαρτώνται από τη μορφή της αναφοράς σας. Και την περίοδο κατά την οποία υποβάλλετε έγγραφα στις φορολογικές αρχές.

Έτσι, για τους οργανισμούς, δεν είναι δυνατή η καταβολή φόρωνπερισσότερες από 28 ημέρες μετά την υποβολή της δήλωσης κέρδους (τριμηνιαία). Ωστόσο, εάν χρησιμοποιείται μια ετήσια έκθεση, θα πρέπει να πληρώνετε έως τις 28 Μαρτίου κάθε έτους. Οχι αργότερα. Νωρίτερα είναι δυνατόν, θα είναι προκαταβολή. Πολύ βολικό και κοινό μεταξύ των εταιρειών.

Αλλά για άτομα και μεμονωμένους επιχειρηματίες (LLC) με STS, όχι όλατόσο σφιχτά περιορισμένη. Έχουν το δικαίωμα να πληρώνουν φόρους εισοδήματος, κατά κανόνα, πριν από τις 15 Ιουλίου κάθε έτους. Και οι προκαταβολές ορίζονται στις 30 Απριλίου. Παρεμπιπτόντως, είναι η προκαταβολή που επιλέγεται πιο συχνά. Η πρακτική δείχνει ότι για να ληφθεί υπόψη το κέρδος και η άμεση απαλλαγή από τα χρέη είναι αυτό που θα σώσει μεμονωμένους επιχειρηματίες και άτομα από περιττά προβλήματα στο μέλλον. Πληρωμένος και ξεχασμένος.

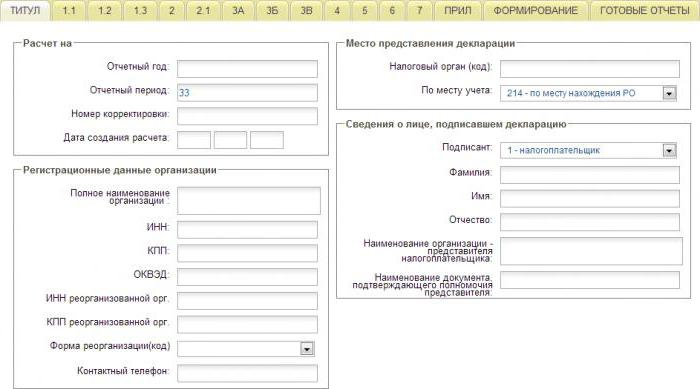

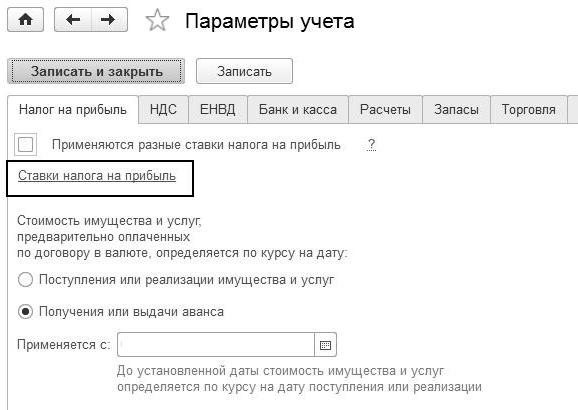

Πρέπει να συντάξουμε μια έκθεση φόρου εισοδήματος.Η δήλωση, η πλήρωση της οποίας θεωρείται από πολλούς ως δύσκολη, όπως έχουμε ήδη ανακαλύψει, υποβάλλεται στις φορολογικές αρχές σε διαφορετικές περιόδους. Ωστόσο, η αρχή της σύνταξης της έκθεσης δεν αλλάζει. Τώρα μπορείτε να συμπληρώσετε τα σχετικά έγγραφα τόσο χειροκίνητα όσο και σε ηλεκτρονική μορφή χρησιμοποιώντας ειδικές εφαρμογές. Είναι η δεύτερη επιλογή που έχει μεγάλη ζήτηση στους πολίτες.

Τι χρειάζεστε για αναφορά;Φυσικά, πληροφορίες για τον φορολογούμενο. Ποια εξαρτάται από το ποιος είναι ο πληρωτής. Εάν ένας ιδιώτης ή ένας μεμονωμένος επιχειρηματίας - τα δεδομένα διαβατηρίου και ο αριθμός TIN είναι αρκετά. Αλλά οι οργανισμοί πρέπει να έχουν τις δικές τους λεπτομέρειες. Και θα αναφέρονται σε ειδικά πεδία στις αναφορές.

Επίσης, οι πληροφορίες σχετικά με τις πηγές εισοδήματος δεν θα βλάψουν.Απαιτούνται. Και μην ξεχάσετε το κόστος, εάν υπάρχει. Επομένως, όλες οι πληροφορίες θα πρέπει όχι μόνο να τεκμηριωθούν, αλλά και να εισαχθούν στη δήλωση.

Κατ 'αρχήν, τίποτα άλλο δεν απαιτείται.Αρκεί να ανοίξετε ένα ειδικό πρόγραμμα, να επιλέξετε τη φόρμα 3-NDFL εκεί και να συμπληρώσετε όλα τα κατάλληλα πεδία. Εάν έχετε τα παραπάνω έγγραφα, δεν θα υπάρξουν προβλήματα με αυτό. Σε τελική ανάλυση, όλοι οι τομείς υπογράφονται πολύ απλά για κατανόηση. Στο τέλος της διαδικασίας, κάντε κλικ στο "Δημιουργία" - θα λάβετε μια έτοιμη δήλωση. Το μόνο που μένει είναι να το υπογράψετε και να το υποβάλετε στις φορολογικές αρχές.

Και τώρα το πιο σημαντικό πράγμα:πόσα πρέπει να πληρώσετε σε αυτήν ή σε αυτήν την περίπτωση για το κέρδος; Ποιος είναι ο φόρος στη Ρωσία για τα εισπραχθέντα χρήματα; Η αναφορά στην ώρα είναι μόνο η μισή μάχη. Ένα σημαντικό σημείο είναι η άμεση πληρωμή του φόρου εισοδήματος.

Όλα εξαρτώνται από το ποιος είναι ο πληρωτήςφόροι. Και κάτω από ποιο σύστημα φορολογίας λειτουργεί. Οι οργανισμοί στη Ρωσική Ομοσπονδία πληρώνουν το 20% των κερδών, οι ξένες εταιρείες - 30%, τα άτομα - 13%, και σύμφωνα με το "απλοποιημένο" σύστημα, πρέπει να πληρώσετε είτε 6% είτε 15%.

Δεν θα υπάρχει τίποτα δύσκολο στους υπολογισμούς.Η φορολογική βάση (εισόδημα-έξοδα) πολλαπλασιάζεται με τους τόκους που λαμβάνονται - λαμβάνεται το ποσό που πρέπει να καταβληθεί. Στη συνέχεια, συντάσσεται η αναφορά (εάν δεν το έχετε κάνει πριν), υποβάλλεται στις φορολογικές αρχές και στη συνέχεια πραγματοποιείται πληρωμή.