Bankliquiditeit is het vermogen van de financiëleinstellingen om alle verplichtingen volledig na te komen, waarbij ze zich strikt aan de termijnen houden. Om de liquiditeitsnormen op het juiste niveau te houden, werven kredietinstellingen actief fondsen uit verschillende bronnen. Bovendien kunnen ze niet alleen intern zijn, maar ook extern. De bron van fondsen op de binnenlandse markt van de staat is de Centrale Bank van Rusland. Hij is verantwoordelijk voor de liquiditeit van het gehele banksysteem. Dit is het moment om de vraag te stellen wat een REPO is, want het is deze transactie die in deze situatie als het belangrijkste herfinancieringsinstrument fungeert.

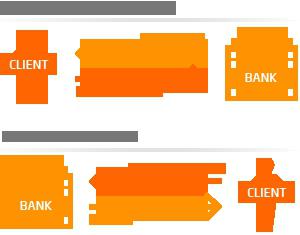

Repo in het Engels klinkt als repurchaseovereenkomst. Dit is een transactie die uit twee delen bestaat: de aankoop van effecten en hun verdere verkoop op het afgesproken tijdstip en tegen de afgesproken kostprijs. REPO-transacties zijn vergelijkbaar met kredietverlening, waarbij het onderpand effecten zijn die aan de kredietgever zijn uitgegeven. De kosten van de lening zelf, of de korting, zijn het verschil tussen de initiële kosten voor het verkopen en kopen van effecten. Bij het bestuderen van de vraag wat een REPO is, moet men rekening houden met het tweezijdige karakter van dit mechanisme.

Het belangrijkste voordeel van het transactiemechanismeREPO is een hoge graadmeter voor betrouwbaarheid. De beschikbaarheid en technische eenvoud van de operatie kan worden opgemerkt. De prijs van kredietfondsen verstrekt onder REPO-transacties is minimaal. Dit komt doordat er vrijwel geen risico's zijn. Indien het door objectieve omstandigheden niet mogelijk is uitvoering te geven aan het tweede deel van de overeenkomst, bijvoorbeeld de lenende organisatie niet in staat is om de effecten terug te betalen, wordt de uitlener op wettelijke basis eigenaar van de effecten.

Laten we, om te begrijpen wat een REPO is, eens kijken naar de belangrijkste kenmerken en parameters van deze categorie transacties. U kunt onderscheiden:

Afhankelijk van de duur zijn deze transacties:

In een situatie waarin het eerste deel van de overeenkomst al isuitgevoerd, en de termijn voor de implementatie van het tweede deel van de transactie is nog niet verstreken, de REPO wordt effectief genoemd. Wanneer het eerste deel van de overeenkomst is afgerond en de deadline voor het tweede deel van de overeenkomst open is, wordt de REPO open genoemd. Vaste rente is typisch voor urgente transacties en 's nachts. Voor openstaande posities wordt een variabele rente gebruikt.

Laten we eens kijken naar het voorbeeld van Rusland, wat is REPO. De Centrale Bank van de Russische Federatie stelt fondsen beschikbaar voor REPO's voor 1 en 7 dagen, 3 en 12 maanden. Transacties met een looptijd van 3 maanden en een jaar worden niet systematisch uitgevoerd. Voor de uitvoering ervan is een individueel besluit van de Centrale Bank vereist. Vandaar de conclusie dat REPO-transacties slechts een kortetermijnbron van liquiditeit zijn.

REPO-transacties worden vaak uitgevoerd tussen de centrale bankRF, dat enerzijds geldschieter is, en anderzijds een commerciële bank, die de rol van lener op zich neemt. Twee commerciële banken kunnen tegelijkertijd aan transacties deelnemen. De hoogte van de tarieven in deze situatie wordt uitsluitend bepaald op basis van de tarieven van de interbancaire markt. Ze zijn gebonden aan de voorwaarden van de lening en aan de kwaliteit van de effecten zelf. Een REPO-transactie in vreemde valuta tussen kredietmaatschappijen en de Centrale Bank kan worden uitgevoerd op de Moscow Exchange, op de St. Petersburg Exchange, binnen de Bloomberg-structuur. Om in aanmerking te komen voor deelname aan de handel, moeten financiële instellingen voldoen aan een aantal criteria die zijn vastgesteld door de instructies van de Centrale Bank. Effecten die op de Lombardlijst staan, kunnen als onderpand dienen bij alle transacties met de Centrale Bank. Ze worden als zeer betrouwbaar en vloeibaar beschouwd. De volledige Lombard-lijst van effecten wordt elke dag in een bijgewerkte vorm gepubliceerd op de officiële website van de toezichthouder.

Als onderpand accepteert de Centrale Bank alleen effecten die aan bepaalde eisen voldoen. Het volgende kan niet als onderpand dienen:

Voor elke categorie effecten van de Centrale Bank van de Russische Federatie, vanafduur van de repo, stelt de primaire, maximale en minimale prijsniveaus, kortingen in. De korting fungeert in deze situatie als het verschil tussen de aankoopprijs en de aflossingsprijs van effecten. De primaire korting wordt gebruikt om het bedrag te bepalen dat de Centrale Bank van de Russische Federatie aan de kredietinstelling verstrekt onder het eerste deel van de overeenkomst. De hoge en lage prijsniveaus worden gebruikt om de effectieve korting voor de gehele duur van de repotransactie te berekenen.

Om de liquiditeit van het hele bankwezen te verzekerensysteem door het gebruik van REPO-transacties, hanteert de Centrale Bank van de Russische Federatie twee hoofdrichtingen. Laten we beginnen met het aangaan van overeenkomsten op basis van de repo-veiling. Deze liquiditeitsrichting wordt gekenmerkt door de aanwezigheid van een limiet op de tijdens de veiling verstrekte middelen. De richting hangt af van de situatie op de Russische valutamarkt en de beschikbaarheid van een minimumrentetarief. Elk van de veilingdeelnemers heeft het recht om een order te plaatsen, waarbij hij verplicht is het REPO-tarief aan te geven, dat hoger of gelijk kan zijn aan het minimum. Informatie over de resultaten van de veiling wordt gepubliceerd op de website van de Centrale Bank van de Russische Federatie. De repo-veiling geeft potentiële leners dus de kans om te concurreren voor gunstige voorwaarden van partnerschap met de Centrale Bank van Rusland.

Regie van partnerschappen op basis vanvaste rentetarieven stellen de centrale bank in staat om voor slechts een dag materiële middelen aan te trekken. De deal wordt van de ene op de andere dag afgesproken. Het tarief wordt op vaste voorwaarden verstrekt en is tegelijkertijd een orde van grootte hoger dan het minimum. Deze categorie samenwerkingsovereenkomsten wordt dagelijks geïmplementeerd.

Over de afgelopen jaren is de hoeveelheid kapitaaldie door kredietinstellingen naar REPO-veilingen worden aangetrokken, neemt systematisch toe. Dit geeft aan dat het REPO-mechanisme in vreemde valuta momenteel fungeert als het dominante liquiditeitsinstrument van het binnenlandse banksysteem, dat wordt gebruikt om het financiële segment te herfinancieren.

In overeenstemming met het Burgerlijk Wetboek van de RusDeviezenrepofederaties worden niet geclassificeerd als een aparte categorie transacties. Op wetgevend niveau wordt een partnerschap gezien als het sluiten van twee transacties tegelijk (aan- en verkoop) of als het verstrekken van geleend geld tegen een bepaald type onderpand.

Er zijn precedenten in de geschiedenis wanneer repois ongeldig verklaard. Het verhulde het feit van gedekte leningen. Zodra de deal ongeldig werd verklaard, verloor de repo zelf al zijn voordelen ten opzichte van het standaard leenstelsel. In de gerechtelijke procedure werd de nadruk gelegd op het feit dat de overeenkomst tot terugkoop van onroerend goed duidelijk aangaf dat dit onroerend goed zelf een direct pandrecht was.

Gezien de vraag wat een repo is, kan datom te zeggen dat het formeel gezien een eenvoudige verzameling aan- en verkooptransacties is. In feite wordt het mechanisme gebruikt voor de tijdelijke verstrekking van middelen met de overdracht van rechten op bepaalde eigendommen gedurende enige tijd. Rechterlijke uitspraken worden grotendeels bepaald door het feit dat deviezenrepo's een opvallende gelijkenis vertonen met onderpand, en dat is het dus ook. Als gevolg van deze inconsistentie tussen de realiteit en wettelijke normen, mogen REPO's voor deviezen niet op grote schaal in de burgerlijke circulatie terechtkomen. De situatie vereist aanzienlijke juridische aanpassingen. Het is problematisch om op het niveau van een arbitragehof de vraag te begrijpen wat een repo is. Hoewel de Centrale Bank een partnerschapsregeling toepast, blijven de risico's van de uitvoering ervan in termen van niet-nakoming door de partijen van hun verplichtingen zeer hoog.