Ao garantir o cumprimento das obrigações,confiada aos contribuintes, mencionada nos artigos 11 do capítulo do Código Tributário. Em caso de cumprimento indevido ou não cumprimento de obrigações, a autoridade supervisora tem o direito de responsabilizar o autor. Além disso, a legislação estabelece mecanismos de execução que os funcionários fiscais podem usar.

É referido no artigo 72 do Código. A cláusula 1 da norma estabelece que o cumprimento das obrigações relativas à dedução de taxas e impostos ao orçamento possa ser assegurado:

O último método é amplamente utilizado na prática. Isto é devido ao fato de que bloqueio de conta pelo serviço fiscal - a medida mais inconveniente para entidades comerciais.

Bloqueio de conta fiscal службой существенно затрудняет ведение бизнеса, uma vez que a pessoa não tem a oportunidade de se estabelecer com fornecedores em tempo hábil e fazer outros pagamentos importantes para ele. Assim, para o Serviço Fiscal Federal - essa é uma das medidas de segurança mais eficazes.

Bloqueio da conta corrente pela repartição de finanças pode ser uma surpresa completa para o pagador. A situação se torna especialmente deprimente quando uma entidade empresarial precisa urgentemente de dinheiro para concluir uma transação importante e lucrativa.

Está previsto no artigo 76 do Código Tributário.

A base para bloqueio de contas fiscais o serviço é a decisão de seu chefe (ouseu deputado). Este ato é enviado aos bancos que atendem às contas do pagador. Uma cópia da decisão é entregue à entidade empresarial contra assinatura ou de outra forma confirmando o recebimento O ato pode ser executado tanto em papel quanto em meio eletrônico.

Depois de receber a decisão, o banco deve cumprir imediatamente as instruções e suspender todas as transações nas contas do cliente. O requisito correspondente está consagrado no parágrafo 7 do artigo anterior.

As responsabilidades do banco também incluem reportar ao IFTS sobre o saldo de fundos na conta do pagador.

Uma organização financeira tem o direito de "descongelar" contas somente após receber um pedido apropriado da Inspeção do Serviço de Impostos Federal.

Se uma entidade empresarial tem várioscontas, e que tenham recursos suficientes para quitar dívidas, multas, multas, atrasos especificados na decisão de bloqueio, ele tem o direito de enviar ao serviço fiscal pedido de cancelamento da decisão de suspensão das operações. Nele, a pessoa indica os detalhes das p / s correspondentes. Extratos que confirmam a disponibilidade de fundos estão anexados ao aplicativo.

Depois de aceitar o pacote de documentos, a Inspetoria da Receita Federal no prazo de dois dias deve tomar uma decisão sobre a retirada bloqueio da conta. Imposto o serviço verifica as informações recebidas enviando uma solicitação ao banco. Após a confirmação das informações, a conta bancária será "descongelada" em dois dias.

Na legislação, a suspensão das transações em a / s é permitida se uma entidade econômica:

Além disso, bloqueio de contas pela repartição de finanças é realizada de forma a garantir a execução das decisões tomadas com base nos resultados da auditoria

A legislação estabelece certaso prazo em que o pagador deve apresentar um relatório ao IFTS. Se dentro de 10 dias (dias úteis) após o vencimento do período especificado, a declaração não for apresentada, o órgão de controle tem o direito de bloquear a conta.

O "descongelamento" da conta é feito o mais tardar no dia seguinte ao da apresentação do relatório pelo pagador.

Na prática, há casos em que as transações em conta são suspensas e o pagador não tem a obrigação de apresentar a declaração.

Tribunais em tais situaçõessiga a seguinte abordagem. De acordo com o artigo 23 do Código Tributário, o devedor é obrigado a apresentar uma declaração de imposto, que deve deduzir. O relatório é submetido ao IFTS no endereço de registro.

Este dever corresponde ao artigo 80 do Código. Diz que a declaração é feita para cada dedução fixada para o pagador.

Se uma entidade econômica não tem obrigação de pagar impostos, então há motivos para bloquear uma conta com um imposto não há serviço.

Conforme estabelecido no primeiro parágrafo 46 do artigo do Código Tributário, quandofalta de pagamento ou dedução incompleta do valor no prazo estabelecido na lei, esta obrigação é obrigatória. O IFTS, em tais casos, arrecada a cobrança dos fundos nas contas bancárias do pagador.

Para aplicar esta medida, o IFTS toma a decisão adequada e envia uma ordem de cobrança à organização financeira para amortizar a dívida.

Simultaneamente, nos termos do n.º 7 do artigo 46.º, o organismo de controlo pode suspender as operações da conta de liquidação até à cobrança da totalidade da dívida.

Deve-se notar que o processo de cobrança indiscutívela dívida é um procedimento em várias fases e bastante complicado. Freqüentemente, as autoridades fiscais cometem violações processuais durante o processo. Eles, por sua vez, podem servir de base para o cancelamento de uma ordem de cobrança e, portanto, uma decisão sobre bloqueio de conta.

Imposto o serviço na maioria das vezes viola os termos e procedimentos para enviar uma solicitação, escolhe a forma errada de enviá-la.

Como mostra a prática, os tribunais em tais casos tomam decisões em favor dos pagadores.

A direção da demanda é o estágio inicialprocedimentos de aplicação. O descumprimento, pela Inspetoria da Receita Federal, do procedimento estabelecido na lei, viola de forma significativa o direito das entidades empresariais à proteção dos seus interesses e liberdades, consagrado na Constituição.

Os advogados recomendam prestar atenção especial atipo de correspondência enviada ao pagador. Conforme comprovado pela prática judicial, o recebimento por uma entidade econômica de uma carta simples e não registrada com uma notificação é considerado pelas autoridades como uma violação grosseira do procedimento de cobrança compulsória de dívidas não contestadas. Dessa forma, atua como base incondicional para o cancelamento das decisões da Fiscalização do Serviço Fiscal Federal.

Conforme estabelecido na Cláusula 7 do Artigo 101 do Código Tributário,Tendo considerado os materiais da inspeção, o chefe do IFTS (o seu substituto) toma a decisão de responsabilizar uma entidade económica por uma infração ou de recusar a aplicação de uma sanção a uma pessoa.

Depois que o pedido foi emitido, a pessoa autorizadao órgão de controle pode aplicar medidas provisórias à parte culpada. A legislação só permite isso se houver motivos suficientes para crer que, se não forem adotadas posteriormente, a execução da decisão ou a cobrança de multa, multa, mora ou dívida do devedor se tornará impossível ou muito difícil.

Motivos suficientes devem ser entendidos como:

Para implementar uma medida provisória, o chefeA Inspetoria do Serviço de Impostos Federais (seu substituto) toma a decisão cabível. Entra em vigor a partir da data de assinatura. A decisão mantém-se em vigor até ao dia da execução da decisão de submeter o culpado à justiça ou de recusa, ou até à data do seu cancelamento por órgão de controlo superior ou tribunal.

O bloqueio de contas como medida de segurança podea aplicar após a imposição de proibição de penhor ou alienação de bens. Ao mesmo tempo, seu custo total de acordo com os dados contábeis deve ser inferior ao valor total das multas, atrasos e penalidades a serem pagas de acordo com a decisão da Fiscalização do Serviço Fiscal Federal.

Além disso, a suspensão da conta não é permitida se a entidade econômica não tiver apresentado as demonstrações financeiras, não tiver fornecido cálculo antecipado ou se os documentos solicitados para verificação não tiverem sido recebidos.

Pode. Desde 2014 está em funcionamento um serviço especial, aberto a todos os interessados.

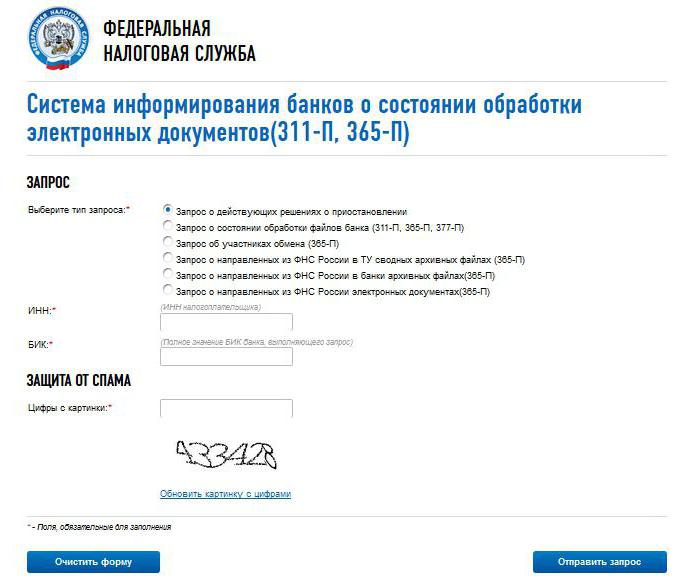

Para verifique o bloqueio da conta fiscal serviço, você deve ir para o portal oficialIFTS. O serviço que necessita utilizar tem o seguinte nome: "Sistema de informação aos bancos sobre o estado do processamento eletrónico de documentos" (abreviadamente "BANKINFORM"). Apesar deste nome, verifique o bloqueio da conta fiscal serviço pode ser qualquer um.

Depois de selecionar o serviço especificado, você deve colocarponto próximo à linha "Solicitação de decisões efetivas de suspensão". Em seguida, você precisa inserir o NIF do pagador e o BIC da organização bancária que atende a conta de pagamento. Se esses dados forem desconhecidos, então verifique o bloqueio de conta no site de impostos o serviço irá falhar.

Então você precisa indicar os números da imagem. Os números inseridos corretamente indicam que verificar o bloqueio de conta no site fiscal os serviços são executados não por um robô, mas por uma pessoa. Depois disso, você precisa clicar no botão "Enviar solicitação".

A resposta será formada com rapidez suficiente. Caso tenha sido decidido o bloqueio, o sistema mostrará a data de sua emissão, bem como o código do órgão de controle que o emitiu.

Verificar o bloqueio de conta no siteserviço fiscal, você deve estudar cuidadosamente o conteúdo da resposta. Muitas vezes contém erros e imprecisões. A presença de dados que não correspondem à realidade é a base para contestar a decisão.

Verifique o bloqueio de conta no site de impostos os serviços podem ser entidades comerciais (representantes de pessoas jurídicas ou empresários individuais) e funcionários de organizações bancárias.

Parceiros potenciais de empresas usam esse serviço com bastante frequência. Se um no site de bloqueio fiscal da conta for confirmada, as contrapartes podem reconsiderar a decisão de cooperação. Essas informações são especialmente importantes ao concluir grandes transações.

Deve-se notar que bloquear uma conta não ésignifica a suspensão de todas as transações de despesas. A disposição correspondente consolida o parágrafo. 3 do primeiro parágrafo 76 do artigo do Código Tributário. Além disso, o sujeito pode transferir fundos para a conta bloqueada. Nesse sentido, não há restrições na legislação.

Em arte.855 CC corrigiu a seqüência de débito de fundos. Se houver um valor na conta bancária suficiente para saldar todas as dívidas, as liquidações são feitas à medida que os recibos de pagamento são recebidos. Esse pedido é chamado de pedido de calendário.

A suspensão das transações não se aplica aos pagamentos que devam ser deduzidos antes do cumprimento das obrigações de pagamento de impostos.

Além da repartição de finanças, suspender operaçõespor conta bancária a Alfândega tem direito. Esta medida é aplicada na cobrança de dívidas para dedução de direitos aduaneiros e multas. As regras de bloqueio de contas são fixadas pelo Despacho do FCS nº 2.184.

O Serviço Federal de Monitoramento Financeiro (Rosfinmonitoring) também tem poderes para suspender transações por meio de conta de liquidação.

Vale dizer que em caso de extinçãoo pagamento dos prêmios de seguro ou a falta de liquidação em tempo hábil não será bloqueado. A legislação não prevê os poderes apropriados para fundos extra-orçamentários.

Nem todas as decisões de bloqueio podem ser aplicadas. Não estão sujeitos à prescrição se:

Com o primeiro caso, tudo fica, em geral, claro. Se a decisão foi tomada por um órgão não autorizado, não há motivos para bloqueio. O segundo caso deve ser tratado com mais detalhes.

Conforme estabelecido no artigo 11 do Código Tributário, uma conta é chamadaconta corrente (liquidação) aberta de acordo com um contrato de serviços bancários. O dinheiro do proprietário é transferido para ele e gasto com ele.

Esta categoria inclui contas:

O bloqueio não se aplica a contas abertas de acordo com outros acordos e transações: depósito, credenciado, empréstimo, trânsito (incluindo moeda especial).

Se a decisão de bloqueio não foi feita de acordo comna forma prevista em lei, também não pode ser executado pelo banco. A conclusão correspondente decorre do conteúdo do parágrafo 4 do artigo 76 do Código Tributário.