Ganske ofte, og planlegger å ta et lån, viVi legger merke til reklameplakatene til organisasjoner som tilbyr en slik tjeneste. Flatteret av den gunstige renten blir kundene veldig overrasket når de finner ut hvor mye de totale kostnadene for lånet er til slutt.

Renten er ikke akkurat hva dumotta ved registrering av kontrakten. Overbetalingsbeløpet inkluderer ofte også kostnadene for papirarbeid og forskjellige provisjoner. Så hva består de fulle kostnadene av et lån på? Hva er det og hvordan beregne beløpet for overbetaling korrekt? La oss prøve å finne ut av dette.

Så, hva består den totale kostnaden for et lån av?Definisjonen forteller oss at dette begrepet oppsummerer alle sannsynlige innbetalinger og månedlige lånebetalinger. I henhold til russisk lov skal dette beløpet angis på første side av låneavtalen, eller rettere sagt, i øverste høyre hjørne. Informasjonen skal være omgitt av en firkantet ramme og skrives ut i den største skriften som kan brukes i dette tilfellet. Inskripsjonen skal inneholde minst 5% av hele sideområdet. Så hvis du ser store tall lukket i en svart firkantramme når du signerer kontrakten - er dette hele kostnaden for lånet. Hva er det, med enkle ord kan forklares på følgende måte. Dette er hele beløpet du betaler som et resultat når du gjør en låneavtale. Det inkluderer renter, provisjoner, engangsbidrag, betaling til fordel for tredjepart og så videre.

Den eneste grunnen til utseendet til et slikt konseptkan betraktes som misbruk av individuelle finansinstitusjoner. De besto i det faktum at bankene, som lovet kunder attraktivt lave renter, "glemte" å fortelle om alle de tilknyttede kostnadene som var avhengige av kontrakten. Tilstedeværelsen av tilleggsutbetalinger kan så utjevne en lav prosentandel at de ikke vil ha noen betydning i det hele tatt.

Den negative siden av et slikt låndet blir umulig for klienten å virkelig vurdere utsiktene og beregne styrken i å betale ned gjelden. Det kan ende trist. En klient som ikke er i stand til å betale store beløp, blir tvunget til å ty til gjeldsstrukturering. Samtidig lider lånerens kreditthistorie.

Selvfølgelig, før åpen svindelkommer - alle betingelser og overbetalinger er åpenlyst angitt i kontrakten. Men ikke alle innbyggere har et tilstrekkelig utdanningsnivå til å forstå hans vanskeligheter uten hjelp fra en advokat og økonom. Alt dette førte til at regjeringen i 2013 vedtok en lov som forpliktet alle finansinstitusjoner til å bringe kundene oppmerksom på en slik indikator som lånets totale kostnad.

Hva er det du forhåpentligvis forsto. La oss nå snakke om hvor den kan bli funnet ut og hvordan du uavhengig kan beregne denne indikatoren.

Som allerede nevnt, er slik informasjon nødvendigvære i det offentlige. Du kan spørre lederen direkte: "Hva er den totale kostnaden for lånet?" Hva vet du og hvor du skal se, vet du allerede. Så du kan bare se på den første siden av kontrakten. Hvis du ikke så ønsket nummer på rett sted, er det grunn til å tenke på om de gjemmer noe for deg. En ærlig bank holder ikke beløpet på CPM. Dette demonstrerer intensitetenes "renhet", og danner også et positivt bilde av institusjonen i finansmarkedet.

For å forstå hvordan du beregner hele kostnaden for et lån, må du vite hva som tas i betraktning i beregningen og hva som ikke tas i betraktning.

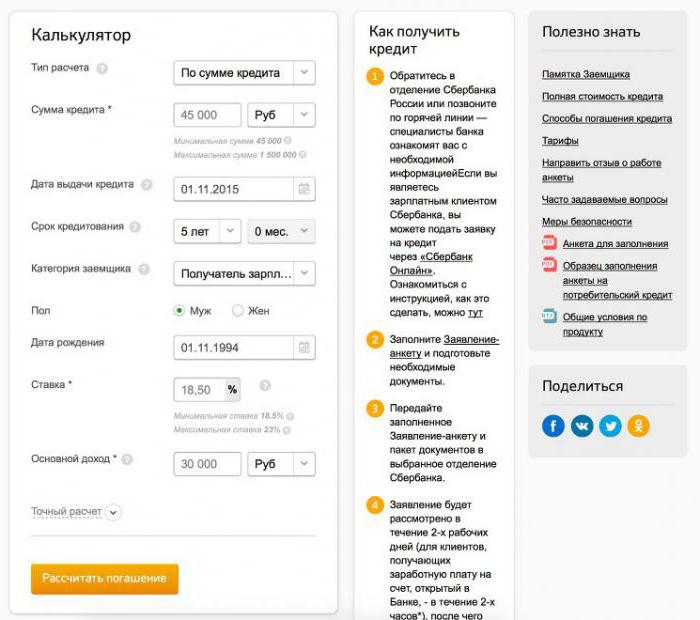

Ikke alle beløp som er betalt av klienten brukes til å beregne den reelle kursen. Låneberegning (en kalkulator kommer godt med for deg) kan inneholde følgende parametere:

Tredjeparter i dette tilfellet kan bli vurdert:

Siden ved inngåelse av en låneavtalei en periode på flere år er det ganske vanskelig å forutsi hva takstene til tredjepart vil være etter en stund, ved beregning av hele beløpet på lånet, brukes de som eksisterer på kontraktstegningstidspunktet.

Det er verdt å vite at det langt fra alle betalinger knyttet til å få et lån kan tas med i beregningen av CPM. Unntaket er:

Den siste varen kan inneholde følgende:

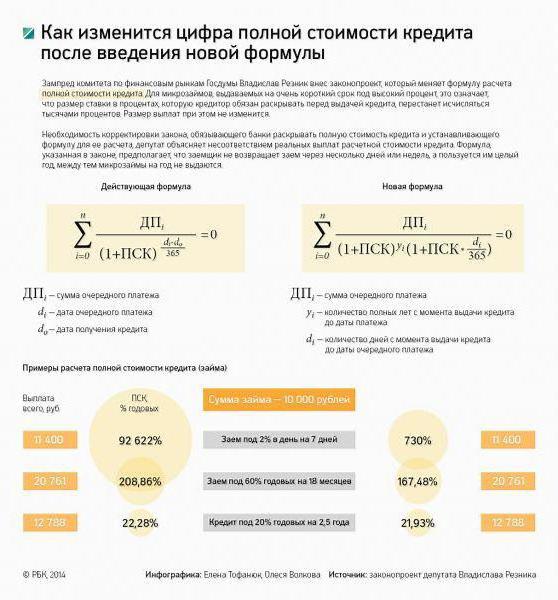

Den nøyaktige beregningen av denne indikatoren i prinsippetumulig, siden det hele kommer an på om de opprinnelige lånebetingelsene var oppfylt, helt til minste detalj. En instruksjon fra Bank of Russia for beregning av CPM antyder en så komplisert formel at ikke en gang hver bankansatt er i stand til å beregne alt riktig første gang. Hva kan vi si om vanlige mennesker.

I denne artikkelen tilbyr vi en mye enklere(riktignok ganske grovt) kredittberegning. Du vil fortsatt trenge en kalkulator, men beregningen vil ikke ta mye tid. Så formelen: PSK = SKr + SK + P, hvor:

Alle data i denne formelen er uttrykt i formberegning, eller rettere, i lånets valuta. Det totale beløpet for provisjoner beregnes ved å legge til alle de kjente verdiene for hele kontraktperioden. Beløpet på den totale tilbakebetalingen av% -renten finner du i betalingsplanen. Det må leveres av banken.

La oss se i praksis hvordan hele kostnaden for et lån beregnes. Et eksempel:

Først må du bestemme mengden av grunnrenter, det kan finnes i låneavtalen. I vårt tilfelle, med annuitetsmetoden for utbetalinger, vil beløpet for overbetaling være 85. e.

Vi vurderer størrelsen på kommisjonen for utstedelse: 320 kl. e. * 2% = 6,4 oz. e.

Nå finner vi ut hvor mye provisjonen for kontanttjenester vil være: (320 cu. + 82 cu.) * 1,2% = 4,86 cu. e.

Etter alle beregningene kan du bestemme hele beløpet: 320 y. e. + 85 år. e. + 6,4 oz e. + 4,86 y. e. = 416,26 år. e.

Generelt sett ingenting komplisert.Dette er selvfølgelig ikke hele beløpet til øre, som vil komme ut når du beregner i henhold til den komplekse formelen som er foreslått av staten. Men forskjellene vil ikke være for betydningsfulle. For mer nøyaktige beregninger, kan du bruke forskjellige kredittkalkulatorer, som er rikelig lagt ut på Internett.

Realisering av de fulle kostnadene for et lån førstgir en klar oversikt over det reelle beløpet for overbetaling ved tilbakebetaling av et lån. Dermed kan du med tilsynelatende lik rente velge bankproduktet som er billigere. Riktignok, ikke glem at estimatet av CPM ikke tar hensyn til ganske mange faktorer - i praksis kan alt vise seg annerledes enn i beregningene.

For eksempel kan en person finne midler foran planentilbakebetale et lån. I dette tilfellet vil overbetalingen reduseres betydelig. Men det kan komme annerledes ut. Unnlatelse av å overholde vilkårene i kontrakten kan føre til anvendelse av straffer, som mange ganger vil øke mengden av overbetaling. Derfor, når du velger et bankprodukt, bør du ikke stole på grenseverdiene for den totale kostnaden for lånet, bør du prøve å vurdere alle alternativene.

En av sentralbankens viktige funksjoner ertilsyn med andre finansinstitusjoner. Formålet med slik oppmerksomhet er å sikre at bankene ikke misbruker sin innflytelse og ikke overvurderer renten. I denne forbindelse samler sentralbanken nødvendig informasjon kvartalsvis og publiserer de gjennomsnittlige markedsverdiene for kredittvurderingen for ulike typer utlån. Alle kredittinstitusjoner må ta hensyn til disse indikatorene. For å tilby betingelser hvor den totale kostnaden for lånet vil overstige gjennomsnittlig marked med mer enn 1/3, er ikke bankene kvalifiserte.

CPM, kunngjort til sentralbankene, egentliger gjennomsnittlig. Tross alt blir de feilberegnet på grunnlag av informasjon mottatt fra minst 100 større långivere eller 1/3 av alle finansinstitusjoner i landet som leverer et bestemt låneprodukt.